客服:

客服: 财务:

财务: 服务时间 :09:00-19:00

服务时间 :09:00-19:00我们必须要正视——中国在半导体领域的落后,是系统性的、全方位的落后,而美国是半导体工业的发源地,在全球一直维持着领先的地位。用一个夸张的比喻来形容,在半导体领域,中国与美国的差距就如“三体人”与“地球人”,两者之间存在巨大的技术鸿沟。在这种背景下,华为的芯片设计能力即使再强大,也要依靠整个半导体产业链的支持。

自从华为遭到美方全面限制之后,许多人把华为芯片的希望寄托在了中芯国际上,后者的14nm已经量产,12nm也开始试产。但近日中芯国际科创板招股书透露,根据美国修订的直接产品规则,若干自美国进口的半导体设备和技术,在未获得该国商务部行政许可之前,可能无法为美“实体清单”上的企业进行生产。

在直接产品规则修订后,特定企业及其境内外附属公司也开始受美国EAR(出口管理条例)的管制。以华为为例:华为在设计芯片时,不能采用源自美国的技术,否则将被归入美国EAR的管控;芯片代工厂的生产设备如果使用了美国技术/零部件,要在获得美国EAR许可的情况下才能为华为代工。美方全面切断华为规避美国出口管制路径的意图昭然若揭。

半导体的产业链非常长,往往不止一个国家或地区参与,这种情况下该如何界定源自美国技术标准?美国EAR设定的最低含量标准主要有四类:(1)不设最低含量标准的物项,以高性能计算机为代表;(2)特定加密物项;(3)10%最低含量;(4)25%最低含量。

针对华为的是第一类,虽说可向美国商务部申请许可,但许可通过的几率并不大,这要求华为等公司从产业链端避开美国技术。由于台积电的半导体设备采用了美国技术,这意味着120天宽限期过后,它很可能将无法再为华为代工。同时,中芯国际的设备也使用了美国技术,这让未来华为芯片能否顺利生产打上了问号。

令人玩味的是,北京时间6月16日凌晨,美国商务部宣布将修改禁止美企与华为进行生意往来的禁令,允许美企与华为合作制定5G标准。只是这个修改仅针对合法标准开发环境下,向华为及其附属公司披露相关技术。需要注意的是,出于商业目的的披露仍然受EAR约束。

也许有人会说,既然有限制,那就不要采用美国的技术!可事情并没有这么简单。我们必须要正视——中国在半导体领域的落后,是系统性的、全方位的落后。半导体是高精尖产业,其产业链条极长、复杂性极高,仅在芯片制造环节,就涉及50多个行业、2000-5000道工序。更何况,美国是半导体工业的发源地,一直维持在全球领先的地位,该国掌握着许多知识产权、材料和基础科学,其他半导体厂商很难绕开美国技术。

因此,华为亟需重构一条绕开美国技术的芯片供应链,当然供应链国产化是最保险的方式。不过,中国的半导体产业链基础薄弱,打造完整的供应链体系相当困难。究竟半导体产业链各环节的国产化程度如何?

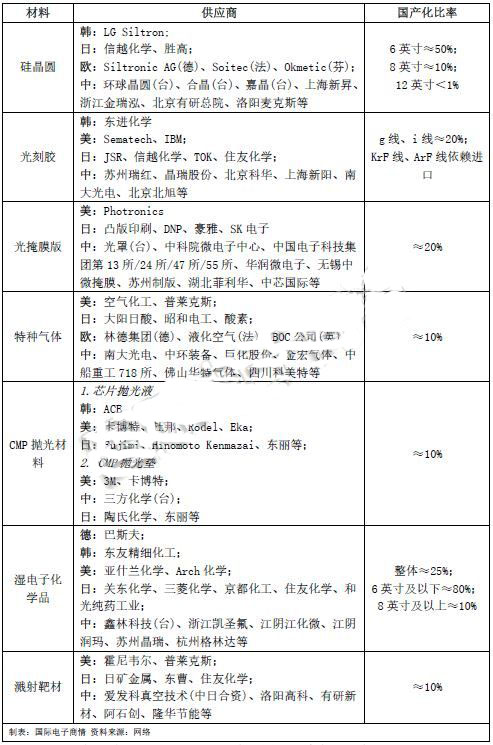

半导体上游材料主要由硅晶圆、光刻胶、光掩膜版、特种气体、CMP抛光材料、湿电子化学品、溅射靶材等组成。在这些材料中,硅晶圆、特种气体、掩膜版的市场规模占比较大,在供应商方面以美日企业为主导。

图1 各类半导体材料的市场规模占比

表1 全球半导体材料供应商及国内自给率(排序不分先后)

(1)硅晶圆

全球硅晶圆产能主要被日本厂商占据,市占率超过50%。据SEMI数据显示,2016-2018年期间,信越化学(日)、胜高(日)、Siltronic(德)、环球晶圆(中国台湾)、SK Siltron(韩)五家厂商的市场份额从85%上升至93%。

在硅晶圆国产化比率方面,6英寸(150mm)硅片的自给率约为50%,8英寸(200mm)硅片自给率约为10%,而12英寸(300mm)硅片超过99%依赖进口。与之形成对比的是,12英寸硅晶圆的市场占比在2020年已经超过70%。

(2)光刻胶

日本的半导体光刻胶产能占全球产能的一半以上,该国在该领域有很大的话语权。去年7月,日韩贸易争端期间,日本政府宣布限制对韩国出口原产于日本的半导体材料、OLED材料等,其中就涉及了半导体用光刻胶。

随着芯片集成度日渐提升,对光刻技术的精密性要求也更严格,半导体光刻胶通过不断缩短曝光波长来提高极限分辨率,其曝光波长由宽谱紫外向g线-i线-KrF-ArF-EUV(13.5nm)移动。当前,半导体芯片市场对于g线和i线光刻胶需求最大,这类产品的国产化比率约为20%,KrF和ArF光刻胶技术被日美企业垄断,中韩作为追赶者正在研发ArF193nm光刻胶技术。

(3)光掩膜版

全球的光掩膜版产品主要来自日美企业,代表供应商有日本凸版印刷、DNP、豪雅、SK电子,美国Photronics,中国台湾的光罩等。其中,仅凸版印刷、DNP与Photronic三家就占据了80%以上的全球市场。目前,国内掩膜版自给率约为20%,供应商主要有:中科院微电子中心等,华润微电子、无锡中微掩模等,其实晶圆制造商也自产自用掩膜版,如英特尔、三星、台积电、中芯国际等。

(4)其他半导体材料

在其他半导体材料方面,全球格局正在悄然发生变化。比如,在CMP抛光材料领域,一些中国厂商打破了垄断,开始填补产业空白:2020年鼎龙股份的抛光垫产品成功量产并销售,2019年安集微电子具备量产8-12英寸芯片抛光液的能力;在湿电子化学品领域,德日美韩台企占据85%的全球市场,国内整体的自给率约为25%(针对6英寸以下硅片制造的自给率为80%,针对8英寸以上硅片制造的自给率为10%);在电子特种气体领域,跨国公司控制了全球90%以上的市场,国内自给率约为10%;在溅射靶材领域,日美占全球晶圆制造靶材市场90%的份额,国内自给率为10%。

今年5月上旬,供应链方面爆料称,美国刻蚀设备龙头Lam Research(泛林半导体)和薄膜生长设备龙头AMAT(应用材料)等公司已经发出信函,要求国内从事军民融合或为军品供应集成电路的企业,不得使用美国清单厂商半导体设备代工生产军用集成电路,同时“无限追溯”机制生效。

只要采购了使用美国技术的设备,就无法为军方生产芯片,足以体现半导体生产设备国产化的重要性。据统计数据显示,我国半导体设备的全球市场份额为2%,半导体设备的自给率低于10%,设备用关键零部件的全球市场份额接近于0。具体道细分的设备上,我国的自给率又如何?

一颗芯片的诞生大致可分为两个阶段,第一个阶段是晶圆制造,即从一粒沙到一块晶圆的过程,涉及的流程有:拉晶、滚磨、线切割、倒角、研磨、腐蚀、热处理、边缘抛光、正面抛光、清洗、检测、外延等;第二个阶段是芯片制造、封测,即从整块晶圆到单颗芯片的过程。

这两个阶段涉及多种设备,如单晶炉、氧化炉、PVD/CVD、光刻机、涂胶显影机、检测设备、清洗设备、干法刻蚀机、湿制程设备(包括电镀、清洗、湿法刻蚀)、CMP设备、离子注入机、引线键合机等等。

表2 全球半导体设备供应商及国内自给率(排序不分先后)

在这些设备中,单晶炉、氧化炉、PVD、清洗设备、刻蚀设备、CMP设备、镀膜、热处理等设备的国内自给率已经相对较高,都达到了≥10%的水平。而像光刻机、涂胶显影机、离子注入机、检测设备等,国产化水平还很低,特别是芯片制造的核心设备光刻机方面。

目前,全球光刻机市场主要由荷兰的ASML以及日本的尼康、佳能把持。其中,仅ASML一家就占据了全球80%以上的市场,是唯一能量产EUV光刻机(波长13.5nm,可生产7nm/5nm的芯片)的厂商。

ASML也并非技术垄断,其EUV光刻机使用了10万多个零部件,其中90%来自全球各国,比如光源来自于美国Cymer(2013年,ASML收购了Cymer),光学模组来自德国蔡司,计量设备来自美国是德科技,传送带来自荷兰VDL……该设备采用的源自美国的技术和部件超过了20%的比例。

2018年上半年,中芯国际以1.2亿美元的价格抢购到ASML的一台EUV光刻机,照约定后者将于2019年初交付,但后面交付延期,到现在还无新进展。有外媒援引知情人士消息,报道称荷兰方面受到了美国的施压,所以并未向ASML发放许可证。

虽然中芯国际不是美“实体清单”上的企业,但是ASML与中芯国际的高端光刻机交易可能受到了《瓦森纳协定》的制约。据资料显示,《瓦森纳协定》又称瓦森纳安排机制,如今共有美国、日本、英国、俄罗斯、荷兰、捷克等40余个成员国。按照规定,成员国可自行决定是否发放敏感产品及技术的出口许可证,并在自愿的基础上向其他成员国通报有关信息。但该组织实际上完全受美国控制。此前,美国干涉了捷克向中国出口“无源雷达设备”的交易,最终导致交易失败。业内人士认为,ASML的EUV光刻机迟迟未交付,很可能是因为美国向荷兰政府施压。

中国的上海微电装备、中电科45/48所、成都光机所等企业/机构正围绕光刻机而积极研发。现在国内已经成功量产的光刻机只能最高生产90nm的芯片,中科院曾公开表示,中国的光刻机技术至少落后ASML 15年。所幸的是,近期上海微电子装备宣布,将于年底开始量产28nm immersion式(沉浸式)光刻机,并于2021-2022年交付。从90nm到28nm将极大缩短我国与国际光刻机巨头之间的差距,这也极大激励中国半导体关键设备研发的积极性。

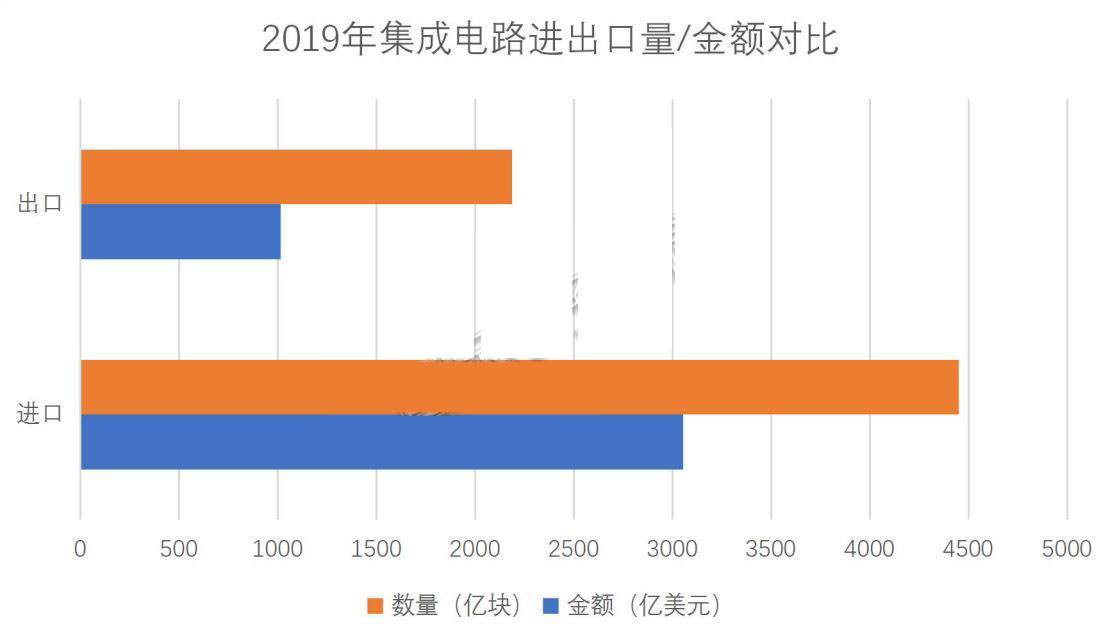

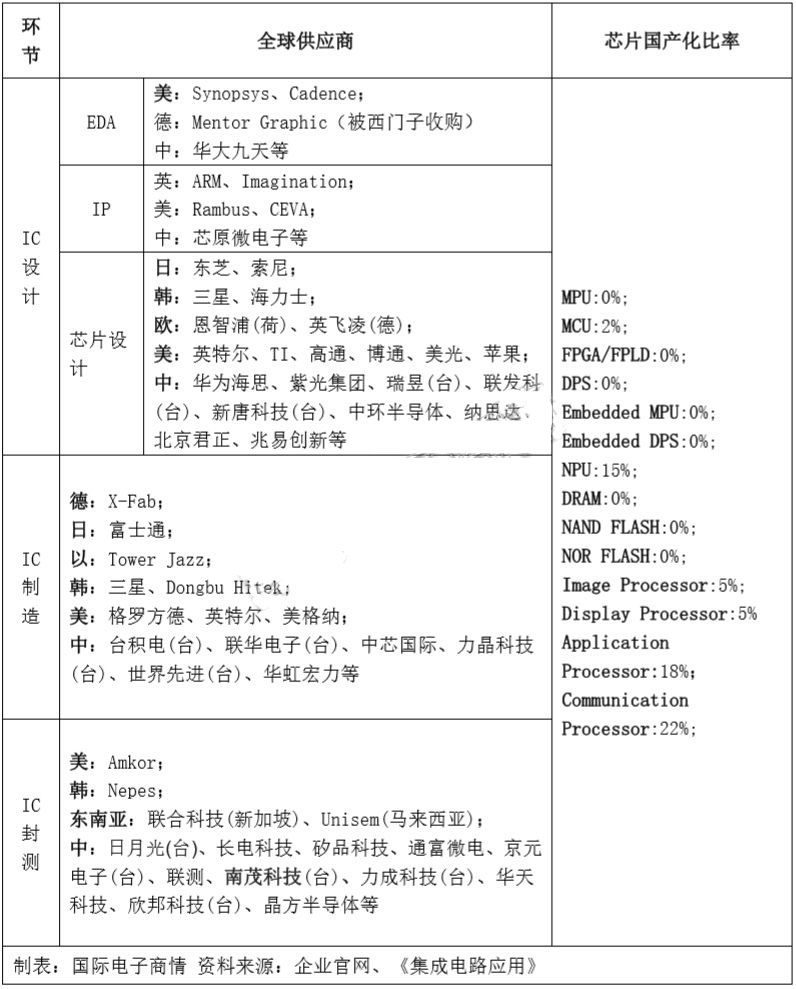

从晶圆到芯片,需要经过芯片设计、芯片制造、芯片封测三个环节。在IC设计领域,中国的华为海思、紫光展锐等厂商已经是世界领先水平;在IC封测领域,中国大陆的封测企业占据了全球20.1%的市场份额;而在IC制造环节,我国芯片制造企业的最高技术节点是14nm,国际领先厂商的最高技术节点为7nm。

表3 芯片设计、制造、封测环节供应商及IC国产化比率

值得注意的是,美实体清单内的企业除了不能使用源自美国的硬件产品之外,也不能应用其软件产品。在IC设计的上游环节,需要使用EDA软件和IP授权等工具,EDA软件的重要性对IC设计而言,正如PS软件在平面设计的地位。在EDA领域,仅Synopsys、Cadence、Mentor Graphic三家企业就占据了90%以上的全球市场,自中美贸易关系恶化以来,上述三大EDA巨头已经断供华为。国产或非美资背景的EDA公司能否支撑华为的设计工作?目前仍不好判断。

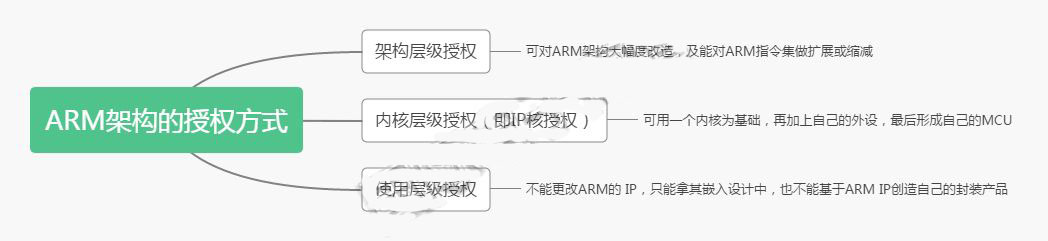

另外,因为国内IC设计公司均采用ARM架构设计芯片,在国际贸易关系紧张的情况下,也有人担心若ARM不再授权,是否会影响国产芯片的设计?据悉,华为此前已经买下ARMv8(包含ARM公司的32/64位指令集)的永久授权。即使ARM公司不再向授权其他芯片架构,华为还是能够在ARM V8架构基础上做设计研发,所以现在的新品开发暂不受影响。

图3 ARM架构的三种授权模式及特点 制表:国际电子商情

封装检测是我国在半导体产业链中最突出的环节之一,全球的封测重心在中国台湾地区,中国大陆紧随其后。据第三方数据显示,2019年全球封测市场中,台湾地区的封测企业占据了43.9%,中国大陆的封测企业占据20.1%。其中,大陆的长电科技在并购新加坡星科金朋之后跻身为全球第三的位置,华天科技、富通微电是TOP 10榜单内的企业。因此,在半导体封测领域,我国企业的实力较为突出。

对国产芯片而言,真正卡脖子的是芯片制造环节。华为消费者终端CEO余承东也对外表示,比起担忧华为的IC设计能力,而更应该担忧华为海思芯片后续能够得到芯片代工厂商的支持。在前文中我们提到,只要芯片代工厂的设备使用了美国技术,就受到美国EAR的管控,存在无法为华为代工的风险。当下华为面临的困境在于,有能力设计出高精尖的芯片,但找不到代工厂来生产。

华为的麒麟980、昇腾910、鲲鹏920、巴龙5000等芯片,采用了7nm的制程工艺。现如今,全球只有台积电和三星具备量产7nm芯片的能力,而它们的7nm生产线使用了ASML的EUV光刻机。这似乎陷入了一个死循环,无论是购买ASML EUV光刻机,还是找代工厂生产芯片,华为的7nm芯片都无法绕开美国技术。

在盛传台积电被迫放弃华为7nm订单之后,网络上也有小道消息称三星可能将为华为海思代工芯片,三星采用了日本和欧洲技术,建设了一条7nm的芯片生产线,而华为的代价是放弃部分手机市场。但该消息的可信度存疑,众所周知,目前在全球只有ASML EUV的光刻机具备量产7nm及以下的芯片的能力,ASML EUV光刻机采用了超过20%的美国技术及零部件,三星无法在短期内避开美国技术重构7nm芯片生产线。

在这种情况下,《国际电子商情》认为主要存在以下解决方案:1、中美针对华为事件重新谈判,说服美国放宽限制;2、华为重构全球芯片供应链,新供应商绕过美国技术;3、中国半导体设备厂商加紧追赶,突破高端光刻机等关键设备、EDA软件、IP授权等关键技术。

实际上,任何一种方式都极其艰难,这也让我们清醒地意识到,要有最坏的打算和最充足的准备。

中兴华为禁售事件、光刻机之殇、EDA断供……真正让国人意识到,半导体领域落后的严重性。这要求我们,除了积极投入、创新之外,也要努力培养半导体专业人才。华为任正非在最近的一次采访中一针见血地点明了半导体人才的重要性。他说:“修桥,修路、修房子,已经习惯了,只要砸钱就行了,这个芯片砸钱不行的,得砸数学家、物理学家、化学家,中国要踏踏实实在数学、物理、化学、神经学、脑科学,各个方面努力地去改变,我们才可能在这个世界上站得起来。”

人才是兴国之本、富民之基、发展之源,这同样也能带入到半导体领域。半导体产业链各环节自给率的提升的关键,也在于专业人才能否真正大规模培养起来。中国半导体产业链各环节要发展起来还有很长的路要走,希望未来即使遇到再大的风浪,我们都能有底气“硬刚”到底。